En el ancien régime –viejo régimen– la voluntad del soberano determinaba la suerte del individuo y del imperio, lo cual sufrió un vuelco copernicano con la Revolución americana (1776) y la Revolución francesa (1789), en que surgió la idea del Estado en los términos que ahora conocemos; y, lo más importante, vivir bajo los designios de la ley. Las constituciones modernas del mundo civilizado de Occidente incluyen normas que aseguran tal garantía. La Constitución de Montecristi, en su art. 1, establece que somos un Estado de derechos. La vida del Estado y de los individuos está regulada por la ley.

El derecho se enraíza en la vida cotidiana cuando sus instituciones lo practican permanentemente (H. L. A. Hart).

El CPCCS hace la norma –reglamento– para elegir al fiscal general del Estado. Trata temas de valoración subjetiva, decide qué es probidad notoria. Decide qué candidato resulta probo para dicho cargo. Hace la norma y aplica su contenido. Esta no puede considerarse como una actuación dentro de un Estado de derechos. La norma debe ser antes de la acción, caso contrario se vulneran derechos sustanciales de los participantes.

En el concurso de jueces se resolvió una vez más anular una etapa de dicho proceso. El Consejo de la Judicatura resolvió “declarar la nulidad insanable parcial del concurso público de oposición y méritos, impugnación y control social para la selección y designación de los jueces y conjueces de la Corte Nacional de Justicia”. En virtud de ello, dejó sin efecto la aprobación del informe de la fase del examen de confianza. Se retoma el proceso desde esta fase.

‘Qué pasó con los que ya aprobaron el examen?, pues tienen que volverlo a rendir. ¿Qué pasó con los que no aprobaron el examen?, pues se reincorporan. Así de sencillo. ¿Y qué pasó con los derechos de los unos y de los otros? ¿Nada? Mediante una resolución administrativa se resuelve y todo queda subsanado. ¿Esto es seguridad jurídica?

El reglamento ya se hizo una vez y ahora se le introducen nuevas reformas. El proceso de selección ya fue objeto de una anulación y terminó en un gravísimo proceso penal que está en sus fases iniciales, y ahora otra vez lo mismo.

Los recientes ganadores del Premio Nobel de Economía, en su parte sustancial, señalan que los órganos creados en la democracia latinoamericana tienen una falla estructural, no responden a los contenidos sustantivos de la norma que los creó. No actúan de manera institucional. Por ello, la democracia no ha dado los frutos que en otras latitudes. La política de los “cuates” ha conducido a la democracia latinoamericana a los bordes del abismo del fracaso. De un sistema fallido.

Intentar e intentar. Repetir y repetir hasta que mi “cuate” llegue no es una actuación que podamos bajo ningún concepto señalarla como normal y, menos, ajustada a un contenido normativo. Esta conducta se separa totalmente de lo dispuesto por el legislador en la norma, que debe conducir la actuación institucional, y no podemos mirarlo de manera impasible sin cuando menos señalarlo.

La integración y renovación de las instituciones democráticas del país debe ser una práctica ordinaria, que les produzca a sus administrados la satisfacción de comulgar con las expectativas que el colectivo abriga, con lo que el designado es capaz de hacer. Que el llamado a la prestación del servicio público seleccione aquellos dispuestos a la conscripción civil. A prestar su mejor contingente al servicio del colectivo. A velar por el bienestar público. A prestar un servicio público.

Hoy tenemos la oportunidad de observar varios procesos en marcha para este propósito, sin embargo, nos queda la extraña percepción de insatisfacción con lo que está ocurriendo. Las instancias encargadas de dicho propósito no son las apropiadas o no están realizando los procedimientos adecuados.

Para la designación del fiscal, para reemplazar a la doctora Salazar, cuyo periodo termina a inicios del próximo año, están en discusión los parámetros de probidad que deben cumplir los candidatos. La discusión parece centrarse en el alcance del principio de inocencia previsto en la Constitución. Dicha presunción no se vulneraría si una sentencia ejecutoriada imputara alguna fechoría a alguno de los candidatos. El eje del debate se habría ubicado en una posición secundaria.

Resulta sumamente difícil admitir que, luego de este debate, recién tendremos el insumo para concluir el supuesto reglamento que dispondrá lo necesario para proceder a la selección. Suena a elaborar un reglamento a la medida. La norma que inducirá una conducta determinada no puede generarse cada vez que haya necesidad de una acción. Un Estado de derecho se inaugura cuando actuamos de conformidad con la norma previamente establecida que regula esta conducta. No puede ocurrir el sometimiento de la norma al interés del hombre.

Debe prevalecer el interés público expresado en una norma, cuando menos de jerarquía de ley, en la que se establezcan los procedimientos y contenidos para determinar la probidad de quienes van a ocupar tales cargos. Tales funciones le corresponden al Legislativo, sin embargo, este tiene oficios que lo consumen en su tarea, como la designación del Día del Gamer. Resulta bochornoso admitir que esta tarea de integración y renovación institucional sea tan difícil que parece haberse convertido en la regla fallar constantemente en ese propósito. La renovación de los más altos magistrados de justicia ordinaria y constitucional parece seguir la misma huella, con una interminable tormenta de denuncias sobre irregularidades, insatisfacciones, incumplimientos y una suma de actuaciones que no podrían inscribirse en el cumplimiento riguroso de un proceso tan delicado, como la integración de uno de los poderes del Estado.

Para considerarnos un Estado de derechos no basta que lo declare líricamente el artículo primero de la Constitución de Montecristi, es necesario que nuestras instituciones decidan inscribir rigurosamente sus actuaciones en este contenido. El llamado a liderar tal cometido definitivamente es el legislativo, que puede anotar esta tarea como uno más de los pendientes; si esta queda en manos de los mismos, tendremos más de la misma Plaga y Metástasis.

La propuesta tributaria formulada por el Ejecutivo fue de incrementar el IVA en 3 puntos, lo hemos señalado por esta columna. Planteamiento rechazado tajantemente por la Asamblea y en su lugar, propuso: 1. Contribución temporal de seguridad (CTS); 2. Contribución temporal sobre utilidades de los bancos y cooperativas de ahorro y crédito; y, 3. Incremento del impuesto a la salida de divisas (ISD). El día de hoy todos vigentes, y los contribuyentes conminados al pago de toda esta carga impositiva absurda. El propósito de este comentario es analizar si las razones esgrimidas por el Legislativo para la negativa al Ejecutivo fueron válidas.

Los asambleístas señalaron múltiples razones, las más intensas sin duda fueron la recesión y la regresividad. En cuanto a la primera es justo admitir que, efectivamente, tuvieron razón en la medida que todo impuesto constituye una carga impositiva que priva a los contribuyentes de recursos económicos patrimoniales que, podrían destinarlos a su actividad privativa, propia de sus negocios. El incremento de la carga impositiva, cualquiera que sea, no necesariamente el IVA, provoca la disminución de la disponibilidad del patrimonio. Sus recursos económicos tienen que destinarlos a pagar impuestos y no a su negocio o actividad privada.

En cuanto a la regresividad, esta es consecuencia de un proceso de construcción a efectos de lograr un sistema tributario más equitativo y justo. Está directamente vinculada con la justicia tributaria. Que cada uno pague impuestos conforme a su capacidad contributiva. Un sistema tributario es justo cuando está concebido para que cada uno pague lo que le corresponde pagar. La justicia tributaria la construye el órgano titular del poder tributario.

Para evitar que la carga tributaria impacte con severidad sobre aquellos que tienen menor capacidad contributiva, hoy se ha logrado una amplia variedad de tasas reducidas (8 % turismo), exenciones (leche 0 %) y regímenes especiales (devolución por exportaciones) para lograr desarrollo económico, social y de equidad.

La construcción de un sistema equitativo nunca termina. La Asamblea como titular del poder tributario en fase legislativa tuvo una gran oportunidad en este campo, sin embargo, en esta ocasión la desperdició.

Los bienes y servicios de la canasta familiar exentos del pago de IVA tienen una tarifa del 0 %, y los detentadores del poder tributario siempre señalan a boca llena que están liberados de la carga tributaria. Lo cual no pasa de ser una apariencia, puesto que a renglón seguido en fase operativa aplican una norma prevista en la Ley de Régimen Tributario Interno (art. 69) y su reglamento (art. 157) y se la cargan al costo del producto. De manera que el impacto de la carga tributaria la soporta el consumidor de los productos de la canasta básica.

La exención produce un derecho a la liberación de la carga tributaria, pero esta enervante ejecución en fase operativa produce la regresión de un derecho para el segmento menos favorecido. Esta corrección la pudo realizar el Legislativo. Oportunidad desperdiciada.

Programa completo en https://www.youtube.com/watch?v=Me7n8yM0Ti0

Link de la entrevista en Youtube: https://www.youtube.com/watch?v=kyd_9nw3tdg¡

Promulgada la Ley Orgánica para Enfrentar el Conflicto Armado Interno, además del incremento del IVA, también entrarán en vigencia otros impuestos, como la Contribución Temporal de Seguridad, la Contribución Temporal sobre Utilidades de los Bancos y Cooperativas; y el impuesto a la salida de divisas.

Pronunciamientos reiterados de la Corte Constitucional han señalado que el ejercicio de la potestad tributaria en fase legislativa está radicada en el titular del Ejecutivo y en el Legislativo. En efecto, a cada uno le corresponde una función diferente asignada por el constituyente. En el artículo 135 de la Constitución se establece de manera muy clara que, la iniciativa para la formulación de “proyectos de ley que creen, modifiquen o supriman impuestos” solamente le corresponde al presidente de la República. No hay otro funcionario público con potestad para presentar proyectos sobre reformas tributarias.

Al Legislativo le corresponde conocer la propuesta y sancionar la ley de reforma tributaria, haciendo de esta manera posible el mandato del constituyente, previsto en el artículo 301 de la Constitución, “mediante ley sancionada por la Asamblea Nacional se podrá establecer, modificar, exonerar o extinguir impuestos”. Se produce un equilibrio saludable en el ejercicio de esta potestad estatal, el poder tributario. El Ejecutivo tiene la iniciativa de proponer tributos y el legislativo la potestad de sancionar la ley.

En esta ley que tiene como propósito solventar los gastos que se deriven de enfrentar el conflicto armado interno, el único impuesto que ha nacido de la iniciativa del Ejecutivo y por tanto ha dado cumplimiento a la exigencia formal de carácter constitucional, es el que provoca el incremento del IVA. Los demás impuestos, todos los demás impuestos, nacieron de la calentura febril de alguna bancada legislativa que en más de una ocasión ha expresado su vocación de anomia. Marchar contra reglas claras y un contenido indiscutible que, no ayuda a entender el real propósito de esta reforma tributaria que, con seguridad desatará una tormenta de acciones legales que perseguirán su declaratoria de inconstitucionalidad. Conducta que destila haberse lanzado en un entorno inconfesable de opacidad política coyuntural que tensa hacia la desinstitucionalización de un país que se encuentra en estado de cuidados intensivos.

¿Alguno de los legisladores que aprobaron esta ley desconocían que no estaban facultados para proponer estos impuestos? ¿Por qué la necesidad de someter al contribuyente a una carga impositiva tan severa?

Respuestas que parecerían anidar a flor de piel para el común de los contribuyentes, pero para quienes en el legislativo sancionaron favorablemente este proyecto tributario parecen encontrarse en una frecuencia que no sintoniza los mismos intereses. Los sometidos irracionalmente o una carga tributaria que no es sostenible, porque no respeta principios constitucionales de la tributación, además de los señalados, la capacidad contributiva y la necesidad de servirse de estos flujos para temas sustanciales de subsistencia, como seguridad e inversión, como mecanismos elementales de la búsqueda del progreso y empleo, que permitan mejores días al país.

LEY ORGÁNICA PARA ENFRENTAR EL CONFLICTO ARMADO

i. Incremento del IVA

a. Tarifa general al 13% hasta el 15%.

b. Transferencias locales de materiales de construcción 5%

ii. Contribución temporal de seguridad (CTS)

a. Temporalidad: ejercicios fiscales 2024 y 2025.

b. Sujeto pasivo: obtuvieron ingresos gravados durante ejercicio fiscal

2022:

1º. Sociedades (Art. 98 LRTI).

2º. Establecimientos permanentes

c. Excluidos: micro, pequeñas empresas, bancos y cooperativas de ahorro y crédito.

d. Tarifa: 3.25%

e. Base imponible: monto de las utilidades gravadas con el impuesto en la renta del ejercicio fiscal 2022.

f. Plazo declaración y pago: establecidos por resolución SRI, que no podrán ser posteriores al 31 de marzo de 2024 y 2025.

g. Multa: 3% de la obligación generada por cada mes o fracción de mes de retraso, sin necesidad de resolución.

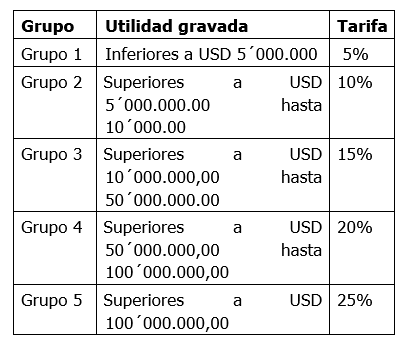

iii. Contribución temporal sobre utilidades de los bancos y cooperativas de ahorro y crédito

a. Temporalidad: utilidad gravada durante ejercicio 2022

b. Sujeto pasivo: Bancos y Cooperativas de Ahorro y Crédito, residentes ecuatorianos o sucursales extranjeros, que hubieren tenido utilidad ejercicio 2022.

c. Tarifa contribución:

d. Base imponible : utilidad gravada con IR ejercicio 2023.

e. Plazo declaración y pago: Resolución SRI, no posterior a 31/05/2024. No sujeta a facilidades de pago..

iv. Impuesto a la salida de divisas (ISD).

a. Tarifa: Sustituye el artículo 162 de la ley Reformatoria para la Equidad Tributaria en el Ecuador, por un texto que fija la tarifa en 5%.

b. Delega facultades para modificar la tarifa: sustituye la disposición general segunda de la Ley Orgánica para el Fomento Productivo, Atracción de Inversiones, Generación de Empleo, y Estabilidad y Equilibrio Fiscal, por una disposición que faculta al presidente de la República para modificar la tarifa de forma general, por sectores o por las variables que considere, previo dictamen favorable del ente rector de las finanzas públicas.

R.O.S. #516 12-03-2024

La propuesta inicial del Ejecutivo fue incrementar el IVA al 15 %. El Legislativo realizó una contraoferta y creó varias “contribuciones” e incrementó la tarifa impositiva del ISD (impuesto de salida de divisas). Como consecuencia del veto parcial deducido el 6/02/24, el proponente se alzó con el paquete completo, su propuesta y la de la Asamblea, íntegramente.

De manera que cuando se produzca la publicación en el Registro Oficial, decurridos los 30 días, 7/03/24, el Ejecutivo contará con ingresos jugosos, en todo caso, mayores que lo planteado. La pretensión fue menor, no requirió ese volumen de ingresos.

Este proceso farragoso trae varios cuestionamientos. En esta ocasión nos limitaremos a compartir solo el derivado del alcance jurídico del veto parcial propuesto por el Ejecutivo. “Con base en las condiciones de las finanzas públicas y de balanzas de pago, el presidente de la República podrá modificar la tarifa general del impuesto al valor agregado, previo dictamen favorable del ente rector de las finanzas públicas. En ningún caso la tarifa podrá ser inferior al 13 % ni mayor al 15, salvo las excepciones previstas en esta ley”.

Entre los efectos jurídicos sustanciales, dispone una delegación de facultades a favor del presidente. Tras la promulgación de esta norma se encontrará plenamente facultado para “modificar” la tarifa impositiva del IVA, incrementarla hasta el 15 %, sin necesidad de recurrir al Legislativo.

El artículo 301 de la Constitución de la República (CRE) prevé a texto expreso la titularidad del ejercicio de la potestad tributaria, disponiendo que… “sólo por iniciativa de la Función Ejecutiva y mediante ley sancionada por la Asamblea Nacional se podrá establecer, modificar, exonerar o extinguir impuestos”. El constituyente ha fijado mediante esta norma el principio de legalidad en materia tributaria que se rige por el aforismo nullum tributun sine lege. No hay tributo sin ley previa. Para que haya ley tributaria, se requiere de la iniciativa del Ejecutivo y de la sanción del Legislativo. Caso contrario no se puede “modificar” un tributo.

La Corte Constitucional (CC), Sentencia # 002-15-SIN-CC, citando al tratadista Miguel Carbonell, señala que: “La reserva de ley puede entenderse como la remisión que hace normalmente la Constitución y de forma excepcional la ley, para que sea una ley y no otra norma jurídica la que regule determinada materia. En otras palabras, se está frente a una reserva de ley cuando, por voluntad del constituyente o por decisión del legislador, tiene que ser una ley en sentido formal la que regule un sector concreto del ordenamiento jurídico”.

En materia tributaria se acentúa este contenido por el principio de reserva de ley absoluta, sustentado en lo previsto en el referido artículo 301 de la CRE y el art.4 del Código Tributario.

A pesar de ello, el veto parcial del Ejecutivo, por la falta de votos que la Asamblea no pudo obtener para ratificarse en su contenido original, entrará en vigencia en los siguientes días y provocará una vulneración del principio de legalidad y de reserva de ley en materia tributaria.

Introducción a los temas a tratar

Autoretención

Condonación y Remisión Tributaria

Zonas Francas

El periodo utilizado para el cálculo de la inversión realizada transcurre entre 2015 y 2022. Se establecen algunos elementos operativos para efectos de la aplicación de dicha imposición tributaria, tales como una tarifa impositiva determinada en función de una zona homogénea, en función de la ubicación del predio, valor de la propiedad y nivel socioeconómico de su ubicación.

La tarifa impositiva es variable y se calcula de acuerdo a la inversión realizada en el sector y tiene como finalidad asegurar la distribución racional y equitativa de la contribución especial por mejoras entre todos los beneficiarios, según lo señala la propia ordenanza, en su parte expositiva.

El Cootad señala en su artículo 569 que los llamados a satisfacer este tributo son todos aquellos que se beneficien real o presuntivamente por la construcción de cualquier obra pública municipal. Para quienes podemos apreciar de manera objetiva la obra pública resultará sumamente sencillo admitir que somos sujetos pasivos de dicha obligación tributaria y con toda seguridad procederemos al pago gustosos de una obligación legítima. Sin embargo, la introducción por parte del legislador del término presuntivo le brinda un mayor alcance. Para este efecto, el 573 Ib. establece con mayor precisión qué debe entenderse por presuntivo: “Cuando una propiedad resulta colindante con una obra pública, o se encuentra comprendida dentro del área declarada zona de beneficio o influencia por ordenanza del respectivo Concejo”.

En el caso de la propiedad colindante, sigue siendo un elemento objetivo, muy fácil de determinar por parte del sujeto pasivo. Soy colindante a una obra pública o no, es suficiente apreciarlo para descubrirlo. En el evento de que no fuera así, resulta que tiene que declararse mediante ordenanza que la propiedad del sujeto pasivo se encuentra comprendida dentro del área declarada como zona de beneficio o influencia de la obra realizada.

Elemento que resulta relevante por cuanto los montos establecidos por el Concejo serán cobrados a los 15 distritos en los que se ha dividido todo Guayaquil. Todos los guayaquileños estamos llamados por decisión del Concejo a satisfacer este tributo, Contribución Especial de Mejoras, aunque más de uno podamos observar que en nuestra área no se ha realizado obra municipal.

Las necesidades de obra pública municipal en nuestra ciudad son enormes y para satisfacerla hemos estado permanentemente dispuestos a pagar tributos. La historia puede confirmar tal convicción, pero es indispensable que los sujetos pasivos podamos observar y convencernos de que ahí están (art. 577) la pavimentación, las aceras, cercas, plazas, parques y jardines.